Какие налоги платит ООО в зависимости от режима налогообложения в 2019 году

Содержание

Режим налогообложения выбирают на этапе запуска коммерческого проекта. Решение принимают по итогам оценки фискальной нагрузки, системных требований, специфики ООО, эффективности закреплённых законодательством льгот. В дальнейшем позиция руководства может меняться. С течением времени размер фактических отчислений возрастает или уменьшается. В 2019 году это произошло с плательщиками сразу нескольких режимов.

Какие налоговые системы вправе применять общество

Число доступных юридическим лицам режимов не изменилось. Организация может отдать предпочтение:

- ОСН;

- ЕНВД;

- УСН;

- ЕСХН.

Порядок ведения учёта, внесения платежей, равно как и механизм их расчёта, по каждому из режимов будет разным. Недоступным для фирм остаётся патент. Этот вариант разработан специально для индивидуальных предпринимателей.

Компаниям разрешено комбинировать системы. Допустимыми являются схемы ОСН+ЕНВД, УСН+ЕНВД, ЕСХН+ЕНВД.

Фискальная нагрузка на общем режиме

Этот вариант пугает начинающих бизнесменов сложностью. Общество обязано сдавать многочисленные отчёты, платить несколько видов налогов и вести громоздкий учёт. Преимуществом является возможность возврата из бюджета излишне оплаченного НДС. При внушительных оборотах переход на ОСН становится целесообразным. Грамотное отражение хозяйственных операций и применение льгот позволяет законно оптимизировать налоговую нагрузку.

При применении системы компания обязана платить:

| Налог | Краткая характеристика | |

|---|---|---|

| На прибыль | В 2019 году ставка осталась на уровне 20%. Организация обязана рассчитывать налог с чистой прибыли. Таковой признаётся выручка за минусом обоснованных и документально подтверждённых затрат. Регионы могут установить льготы для отдельных категорий бизнеса. Однако такая возможность должна быть прямо предусмотрена федеральным законодательством. Декларации подают ежеквартально | |

| На добавленную стоимость | С 2019 года ставка НДС увеличена до 20%. Нововведение не коснулось организаций, поименованных в п. 1, 2, 4 ст. 164 НК РФ. Такие участники применяют пониженные ставки в 0 и 10%. Ежеквартально компании обязаны подавать в территориальную инспекцию электронную декларацию. На бумажных носителях отчет не принимают. Это означает, что ежегодно фирме придется оплачивать квалифицированную цифровую подпись. Налог вносят авансовыми платежами по окончании квартала . При этом из исходящего НДС вычитают входной – то есть оплаченный фирмой при покупке продукции, услуг или товаров. Если по итогам отчетного периода разница становится отрицательной, излишне оплаченные средства подлежат возврату из бюджета. Возмещение производится при условии успешного завершения камеральной проверки (ст. 176 НК РФ) | |

| На имущество | С 2019 года отменили налог на движимое имуществ о. Статья 374 НК РФ обязывает организации делать отчисления со стоимости капитальных сооружений, участков, строений. Объектом обложения признается только недвижимость. Условием начислений является постановка ценностей на баланс. Максимальная ставка установлена на уровне 2,2%. Для каждого типа недвижимости утверждают особые тарифы (ст. 380 НК РФ). Однако регионы могут пересматривать их в сторону понижения |

Налоги на УСН

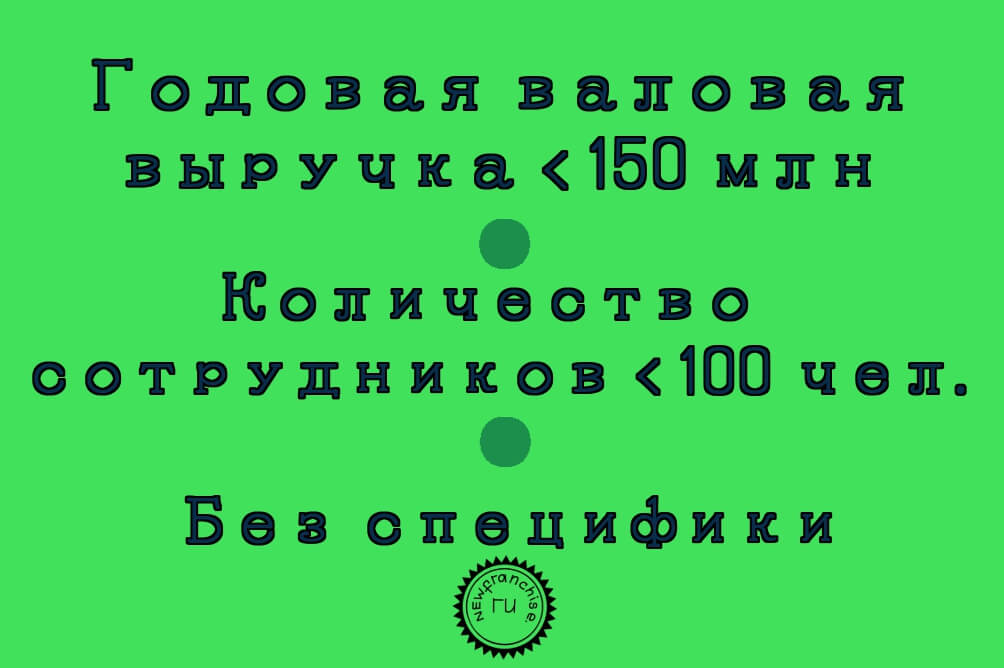

Упрощенный режим доступен далеко не всем организациям. Условия работы по правилам главы 26.2 НК РФ определены ст. ст. 346.12–346.13. Так, остаточная стоимость основных средств фирмы, а также годовая валовая выручка не должны превышать 150 миллионов рублей. Численность персонала необходимо поддерживать в пределах 100 человек. Нормы запрещают переходить на «упрощенку» представителям специфических отраслей (банки, страхование, микрофинансирование и др.).

При применении спецрежима компании не платят налог на прибыль. Делать отчисления со стоимости имущества не нужно при использовании основных средств в коммерческих целях. Освобождение не распространяется на некоторые активы. Налог придется вносить на общих основаниях, если речь идет о недвижимости с утвержденной кадастровой стоимостью (п. 2 ст. 346.11, ст. 378.2 НК РФ). В Москве, например, действует закон № 64 от 05.11.2003 в редакции 2018 года. В регионе установлена ставка в 2%. При этом в отношении отдельных объектов применяется поправочный коэффициент 0,1. Включать его в расчет необходимо, если недвижимость отвечает следующим критериям:

- помещение расположено в здании, для которого утверждена единая кадастровая стоимость;

- объект используется для организации розничной торговли, общепита, бытового обслуживания населения, банковской или туристской деятельности, размещения музеев либо коммерческих центров искусства;

- площади находятся на цокольных этажах домов, примыкающих к улицам с высоким пешеходным трафиком (согласно перечню 78-ПП от 16.03.16).

Использование УСН полностью упраздняет расчет по НДС. Однако льгота лишает предприятие возможности возместить средства из бюджета. Это заметно осложняет отношения с контрагентами.

При переходе на УСН общество платит единый налог. Его расчет зависит от выбранного объекта.

| Валовая выручка | Чистая прибыль |

|---|---|

| Базой становятся все поступления от коммерческой деятельности. Ставка установлена на уровне 6%, но может снижаться регионами до нуля. Из налога организациям разрешено вычитать страховые сборы, перечисленные во внебюджетные фонды за работников. При этом необходимо соблюдать ограничение в 50% (ст. 346.21 НК РФ) | При определении облагаемого дохода из выручки вычитают коммерческие затраты. Такие издержки должны быть экономически обоснованы и документально закреплены. В состав расходов законодатель разрешает включать страховые взносы за сотрудников в полном объеме. Ставка УСН составляет 15%. Регионы вправе уменьшить ее до 5% (ст. 346.20 НК РФ). При получении убытка организация обязана заплатить в бюджет минимальный налог. Платеж составит 1% от валовой выручки |

Местными законами могут быть введены дополнительные обязанности для плательщиков УСН. Так, в Москве, Севастополе и Петербурге «упрощенцы» оплачивают торговые сборы (ст. 410 НК РФ). Ставки утверждаются муниципальными актами.

Отчисления на ЕНВД

Режим может применяться в регионах, в которых были изданы соответствующие нормативные акты. Суть ЕНВД сводится к обложению не реального, а вмененного дохода. Ключевую роль здесь играют физические показатели. Таковым являются площадь магазинов, количество транспортных средств или число сотрудников. Обязательства перед бюджетом за 1 месяц рассчитывают по формуле:

Базовая доходность × физический показатель × ставка × К1 × К2.

Реальная выручка на размер налога не влияет. На федеральном уровне закрепляется только коэффициент-дефлятор (К1). В 2019 году он составляет 1,915.

Большое значение приобретает региональная политика. Субъекты РФ утверждают базовую доходность по каждому направлению бизнеса и коэффициент К2 в пределах 0,5-1. Кроме того, власти могут снижать ставку ЕНВД с 15 до 7,5% (ст. 346.31 НК РФ).

Из налога разрешено вычитать страховые сборы. Организация имеет право сократить платеж не более чем на 50% (ст. 346.32 НК РФ). Декларации подаются ежеквартально.

Фискальная нагрузка на ЕСХН

Перейти на единый сельхозналог вправе общества, получающие не менее 70% дохода от аграрной деятельности. Прочие условия применения ЕСХН закреплены ст. ст. 346.1–346.3 НК РФ. Система полностью заменяет собой налог на прибыль и отчисления со стоимости имущества организации.

А вот НДС с 2019 года приходится платить в полном объеме. В порядке ст. 145 НК РФ от обязанности можно освободиться. Претендовать на льготу могут предприятия, выручка которых за 2018-ый не превысила 100 миллионов рублей. О своем решении территориальную инспекцию нужно известить заявлением.

Ставка ЕСХН остается на уровне 6%. Регионам позволено снижать ее до нуля. При этом налогоплательщики вправе вычитать из облагаемой базы обоснованные и задокументированные издержки. В состав расходов включают и сборы за работников.

Страховые взносы и НДФЛ сотрудников в 2019 году

Вне зависимости от режима налогообложения компании должны удерживать из заработной платы персонала подоходные налоги. Любой сотрудник, официально работающий на общество, обязан платить в бюджет НДФЛ. Ставка налога зависит от резидентства. Для россиян и лиц, ежегодно находящихся на территории РФ более 183 суток подряд, она составляет 13%. Для остальных категорий сотрудников (нерезидентов) – 30%. Соответствующие правила установлены ст. 224 НК РФ. Эта же норма утверждает ставки для специфических доходов.

Платежи за персонал во внебюджетные фонды общество делает за свой счет. Удерживать страховые взносы из заработных плат по аналогии с НДФЛ нельзя. В 2019 году действуют следующие тарифы (ст. 425 НК РФ):

- пенсионное обеспечение – 22%;

- медицинское страхование – 5,%;

- социальная защита – 2,9%.

Если фирма нанимает иностранных сотрудников или лиц без гражданства, сборы в ФСС РФ рассчитывают по пониженной ставке – 1,8%.

Обратите внимание! Взносы в ПФР и ФОМС РФ начисляются до достижения заработком сотрудника предельных величин. Для пенсионного страхования максимумом признается сумма в 115 млн рублей. Далее сборы рассчитываются по ставке в 10%. Выплаты в ФСС РФ прекращаются после того, как годовой доход работника превысит 865 тыс. в отечественной валюте.

Нормы об обязательном страховании персонала не предусматривают различий между ООО и предпринимателями. Фактически такие сборы идентичны. Отличие заключается лишь в том, что частные коммерсанты делают отчисления и за себя. Для них взносы установлены в фиксированном размере.

Прочие налоги и сборы

Ведение специфической деятельности или владение некоторыми видами имущества порождает дополнительные обязанности перед бюджетом. Так, компаниям необходимо на общих основаниях оплачивать местные и региональные налоги:

- земельный;

- водный;

- транспортный.

Федеральным законодательством определяются лишь максимальные значения. Точные ставки, льготы и правила вводятся законами субъектов РФ или нормативными актами муниципалитетов.

При работе с отдельными видами товаров частью фискальной нагрузки становятся акцизы. Владельцам казино приходится оплачивать налог на игорный бизнес, а разработчикам недр – НДПИ.

Кроме того, существует еще ряд региональных сборов. Формально они не увеличивают фискальную нагрузку. Примерами таковых являются платежи за воздействие на окружающую среду.

В завершение отметим динамичность правового регулирования коммерческой деятельности. В 2019 году целому ряду компаний придется перейти на онлайн-кассы. Обязанность появится у «упрощенцев», специализирующихся на оказании услуг, а также плательщиков ЕНВД. Дополнительных расходов потребует внедрение систем маркировки товаров, выполнение новых требований трудового законодательства. А вот бухгалтерскую отчетность организациям удастся оптимизировать. С 2020 года ее потребуется сдавать только в налоговую инспекцию. В органы статистики данные отправятся по межведомственным каналам.